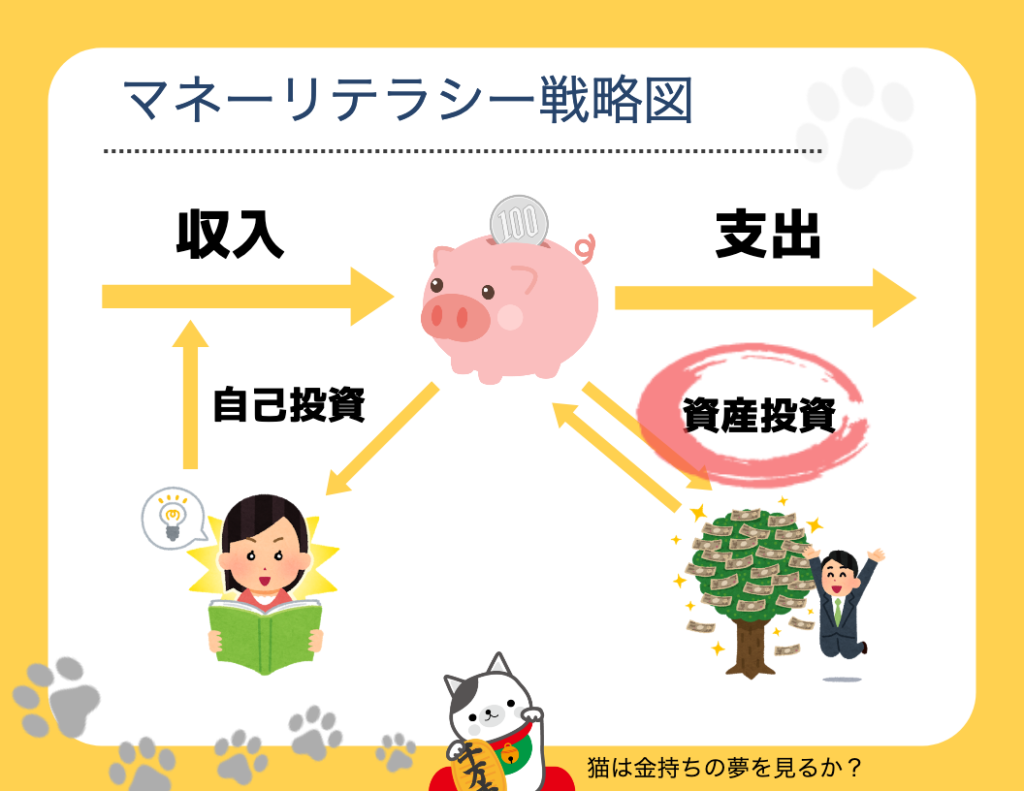

マネーリテラシー戦術

マネーリテラシー戦術の範囲でいうとここの部分になります。

すべてのマネーリテラシーをレベルアップする事により、金融資産がたまる事は間違いないでしょう。その他のマネーリテラシーを学びたい方は以下参照してみてください。

- 収入アップ

- 支出管理

- 資産投資

- 自己投資

- 最新情報はTwitterのマネコ社長(@maneko_syacho)

インデックス投資とは?

皆様こんにちは、今回も金持ちになりたい人のための講座を記事にいたしました。前回分の内容などは以下をご参照ください。

- 第3回「金持ちになるためのパートナー選び」

- 第4回「なぜ投資初心者にインデックス投資がおすすめなのか?」 (本記事)

- 第5回「サラリーマンが最初にやるべき投資は?」

インデックス投資とは、

主要な経済指標と連動するように運用されているインデックスファンドに対する投資のことです。

例えば最も有名な日経平均株価連動型のインデックスファンドであれば、日経225と呼ばれる主要225銘柄へ均等に投資をしますので日経平均株価と同じになります。

個人で日経平均を構成する株を買おうとすると資産が1億あっても足りません、しかし投資信託(ファンド)を利用する事により、少額(100円〜)の投資金額で日経平均に投資する事ができるようになります。

一言で言うと、日経平均(指標=インデックス)に投資すると言った手法になります。

手間やコストを最小限に押さえつつ、投資のプロでも勝てないインデックスへの投資をほったらかしで運用できる。今の時代であればネット証券で自宅から簡単に取引できるようになりました。

なぜ、インデックス投資が初心者向きの投資なのかを以下説明させていただきます。

なぜインデックス投資が初心者に向いている?

投資の重要性はわかるけど、何に投資していいかわからない

将来に漠然と不安がある

自分が貰える年金が不安、別に投資したい

など色々な不安を感じている方がいらっしゃると思います。

そこで今回は、初心者でも勝つ確率が高い「インデックス投資」を解説したいと思います。

なぜ初心者にインデックス投資がオススメなのか、以下6つのポイントを解説させていただきます。

- 手間がかからない

- コストが低い

- 分散効果が高い

- 少額から投資できる

- 長期的に右肩上がりになる

- 税制優遇がうけれる

- 月5.6万で事足りる

手間がかからない

ここは私が一番メリットに感じている場所です。

インデックス投資では、一般的には積立投資を行います。

これは定期的(月1、週1、日1など)にインデックス商品を一定額購入する手法になります。

例)

月1(毎月15日)に1万円分、NNN先進国ファンドを購入

決まった日に、決まった金額、決まった商品を購入する事を設定すればそれ以降は自動で買付が行われるシステムの事を積立投資と言います。

つまり、一度設定してしまえばその後は何も気にせずにほったらかしすればよいのです。

特にサラリーマンの方であれば普段仕事をしているので頻繁に確認なんて難しいですよね。有名な投資家でも年に1度しか状況を確認しない人もいるほど、ズボラな方に向いている手法になります。

- 決まった日に、決まった金額、決まった商品を購入を設定

- 自動で買付が行われる

- 何もする事がない

- ズボラな人向き

コストが低い

投資信託(ファンド)では2種類のファンドが存在します。

- アクティブ型

プロが厳選した銘柄を組み込んで作成された商品 - インデックス型(パッシブ型)

指標(=インデックス)に連動して銘柄を組み込んで作成された商品

読者様であればどちらがお好みでしょうか?

結構な方が「プロが厳選〜」と言った文章に安心感を感じてアクティブ型がよいのでは?と思った方多かったのではないでしょうか。

実は平均的に言うとアクティブ型は、インデックス型に負けます。

これはプロでも指標(日経平均など)より儲かるファンド商品を作成するのは難しいと一般常識になりつつあります。

投資ではコストが収支に直結するので、少しでもコストの安い方法を選ぶのが鉄則です。その意味でインデックス投資信託で発生する信託報酬(ファンドマネージャーに支払う運用手数料)が安いという特徴があります。

より高い収益を狙うアクティブ型の投資信託だとファンドマネージャーの仕事も増えるので信託報酬も高くなりますが、インデックスファンドは指標と連動させるだけなので、その分報酬が安く設定されているのです。

- アクティブ型の手数料は高い

- インデックス型の手数料は安い

- インデックス型はアクティブ型に比べていい結果を残す

少額から投資できる

100円から投資できる

投資信託の最低買付単位は通常1万円程度であるが、ネット証券を利用すればより少額の買付金額で投資信託を始められる。

個別に株を買おうとすると10万は必要

これに比べて、個別株(例:ドコモ株)などを買おうとすると最低でも10万円、高いものであれば200万円などが手元にないと購入できないので気軽にできませんね。

- 100円から投資できる

- ネットでいつでも購入できる

- 個別株を買おうとすると最低10万必要

分散効果が高い

投資信託が投資初心者に適している理由は、運用をプロに任せて、手間とリスクを抑えながら運用益や分配金を受け取れることです。

投資信託ではプロが複数の銘柄や商品、地域に“資産分散”し、購入時期を複数回に分けて“時間分散”し、購入することでリスクを分散している。

個別銘柄であれば、売買のタイミング、個別銘柄ニュースをチェック、分析を行わなくてはなりません。インデックス投資であれば上記の判断をする必要がなくなりほったらかしで分散効果が得られます。

- 地域分散・銘柄分散・時間分散を勝手にやってくれる

- 銘柄毎のニュースをチェックしなくてよい

- ほったらかしで分散効果が得られる

長期的に右肩上がりになる

株式は長期的には右肩上がりになる傾向があります。

インデックス投資ではこの長期的な右肩上がりに投資をする投資法になります。また日本市場(日経平均)に不安がある方は、アメリカ市場(NYダウなど)に投資に簡単に切り替えできるのもメリットですね。

日経平均ではここ17年(2003年〜)は平均して右肩上がりになっており、あの異常だったバブル時代の水準に近い部分まで近づいています。

(バブルを不安要素に上げる方がいらっしゃいますが、株式は長期的に右肩が上りになるため、30年も立ってまだバブル時代の水準と言うのはまだ安いとも考えられます)

次にアメリカを代表するNYダウのチャートになります。

見事に右肩上がりですね。どうでしょうか長期に見ると株価は右肩上がりの傾向を示す事がわかりますね。

インデックス投資ではゼロサム・ゲームではなく、プラスサム・ゲームと言われています。上がり続ける株価に対してみんなで投資をするので、参加者全員が含み益となりますので全員が株式での利益を手に入れることができます。

また、一般的にインフレにより物価価値が上昇します、これにも連動して株価を上がる傾向があるため基本的には右肩上がりのチャートを描きます。

まとめて考えると、基本的にはほぼ常に「現在の価格<将来の価格」となりますので、今高いな?と思っていても今購入するのが一番安い場合が多くなります。

未来を予想できないのに過去の情報を使って判断すると誤る典型になりますね。

- 株式は長期的に右肩上がりになる

- ゼロサム・ゲームではなく、プラスサム・ゲームで参加全員が勝つ

- インフレに連動して株価上昇もする

- 「現在の価格<将来の価格」が成り立つので今が一番安い

税制優遇が受けられる

以下2つの制度を利用する事により、税制優遇がうけられるようになります。

それぞれ管轄が違いますがどちらも国が制定している制度ですので安心して利用できますね。

- NISA or つみたてNISA (金融庁)

- iDeco (厚生労働省)

NISAでは、運用益・配当に対する税金が免除されます。

iDeCoでは、運用益・配当に対する税金免除+所得税・住民税の控除になります。

- NISA、iDecoを使う

- 儲けても税金が取られない

- 投資した分だけ税金が安くなる

月5.6万で事足りる

また、サラリーマンで言えば、

30代の平均年預金額が1年間で36万円〜54万円貯蓄、

NISA、iDeCoを活用すれば年では約67万(月5.6万)、夫婦であれば約134万になり、この2つの制度を活用するだけで、平均貯金額を上回っているので他の投資が不要となる人も結構多いのではないでしょうか。

- NISA(年120万が上限) ※2

つみたてNISAで (年40万が上限) - iDeco(年27万6000円が上限)

※1 サラリーマンであれば企業型年金DCなどに加入している場合減る

※2 NISAは運用期間が5年と短く長期投資に向いていないのでここでは考えない

- 年間の平均貯蓄額は54万円

- NISA+iDeCoを使えば67万円投資できる

- この2つの制度を使えばそれだけで投資としては十分

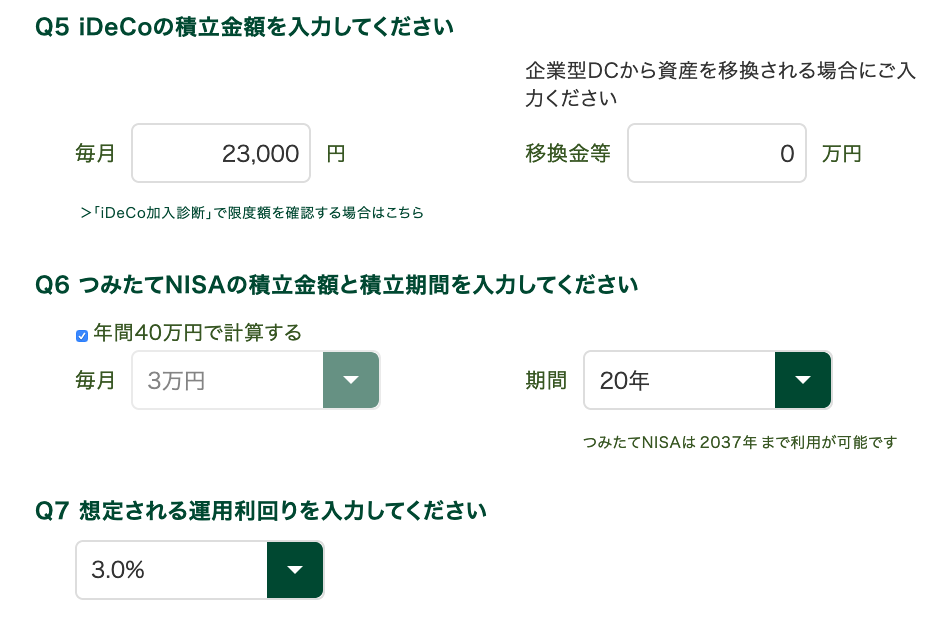

インデックス投資をした場合

上記の理由から、NISA+iDeCoを使って国の税制優遇制度を使いながら投資する事のメリットを感じられたのじゃないでしょうか。

それでは次に実際にシミュレーションした結果を乗せたいと思います。

iDeCoはサラリーマンの上限(月23,000)、

つみたてNISA(年40万)、

運用期間は20年、

年利回り3.0% で計算しました。

※ここでは投資利回りを3.0%にしましたが、株式投資では3.0%は結構標準的な利回りとされています、調子がいい年調子が悪い年がありますが平均すればさらに上を狙える可能性もあります。

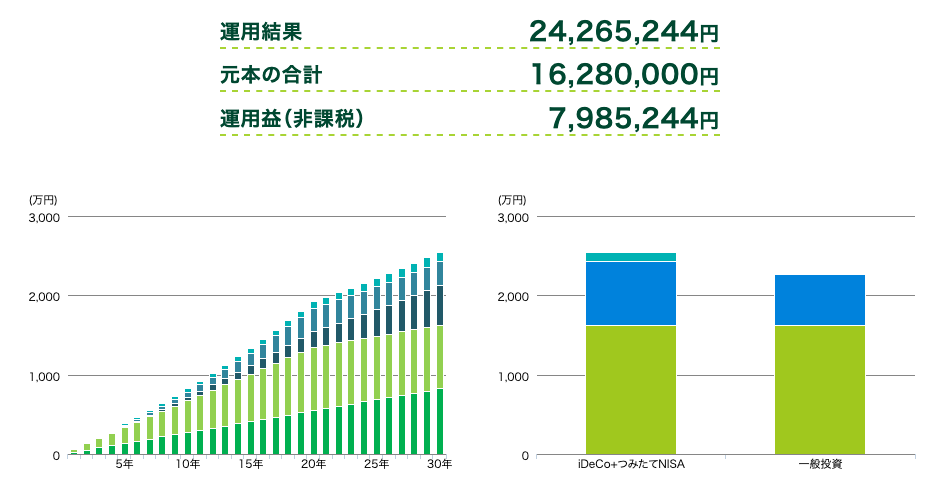

以下が計算結果になります。

積み立てた金額の合計が約1628万→約2426万 に増える結果となります。

NISA+iDeCoを利用していたので、運用益798万は非課税でうけとれます。

NISA+iDeCoを利用していない場合、2割の約160万ほどが税金として支払う必要がありましたのでだいぶ得をしましたね。

投資信託の選び方

インデックス投資がいいのは分かっただけど、投資信託も2000種類以上あるし何を買えばいいの?

これは非常に難しい問題になります。

私自身は特定の商品をオススメする事は控えさせていただきます。

(参考までにですが、私は米国インデックスに全力です)

なので、読者様自身で決めていただく必要があります、この章ではどうやってインデックス商品を決めるのか?を解説させていただきます。

どのインデックスにするか?

まず、インデックス=指標(例:日経平均)を購入するのか悩むところだと思います。

どのインデックスを購入するかは、長期(10年、20年、30年後)にどこの成長に期待するか?によって決めればよいかと思います。

(1)10年後の日本に期待している人

日経平均のインデックスを買いましょう

(2)10年後のアメリカに期待している人

アメリカ株全体のインデックスか、S&P500のインデックスに連動している

投資信託を買いましょう

(3)10年後の先進国に期待している人

先進国(アメリカ、日本、ドイツ、イギリス、フランス、イタリア、カナダなどの主要7か国)の株式で構成されたインデックスを購入しましょう。

※日本を除く、 MSCIコクサイ・インデックス と言う指標を使っている物もあります。

(4)10年後の発展途上国に期待している人

発展途上国( ブラジル、ロシア、インド、中国などのBRICsや、その他の発展途上国)の株式で構成されたインデックスを購入しましょう。

(5)もう何を購入していいかわからない人

全世界インデックスと言う世界のすべての株式を対象にした投資も存在します。

昨年のIMF(国際通貨基金)の発表によると、全世界の経済成長率は3.4%と試算されていたので安定して年利3%は期待できそうですね。

※2019年、2020年はIMF予想(2019年10月15日)

| 2018年 | ※2019年 | ※2020年 | |

| 世界 | 3.6% | 3.0% | 3.4% |

| 先進国 | 2.3% | 1.7% | 1.7% |

| 米国 | 2.9% | 2.4% | 2.1% |

| ユーロ圏 | 1.9% | 1.2% | 1.4% |

| 日本 | 0.8% | 0.9% | 0.5% |

| 新興国 | 4.5% | 3.9% | 4.6% |

| 中国 | 6.6% | 6.1% | 5.8% |

| インド | 6.8% | 6.1% | 7.0% |

どの投資信託を買うか?

上記で、どのインデックスを買うかを決めたら、次にどの投資信託を購入するかを決定します。

投資信託を選ぶポイントはずばり手数料(信託報酬)だけをみればよいです。

特定のインデックスに連動した投資信託であれば、インデックスとズレた運用はしないはずなのでここで考えるべきは運用コストを最小にする事が大事になります。

手数料(信託報酬)は常に変動しているのでここでは、まとめてくれているサイトを例にします。「インデックスファンド」コスト比較ランキング」

- 例)

- 1.「日本株がよさそう、今後成長しそう」と考えたなら

- 2.日経平均のインデックスを買うのがよいでしょう。

- 3.上記サイトの日経平均1位(信託報酬が安い)ものを購入すればOKです。

(画像では同率1位だったため3つすべて掲載しております)

どうでしょうか、非常に簡単だったと思います。

この投資信託報酬は各社が競い合って、常に値下げ戦争が繰り広げられています。

そのたびにランキングが入れ替わる事もありますが、ここまでの安い水準ならそんなに気にしなくてもよいと思いますのでゆったりとした気持ちで、ほったらかし運用をしましょう。

- 長期(10年、20年、30年後)にどこに期待しているか?

- 期待している国、地域のインデックスを購入する

- インデックス購入は手数料(信託報酬)の少ない物を選ぶ

おすすめのネット証券会社・書籍

ここまで読んでいただいてありがとうございます。

インデックス投資に興味を持たれた方も多いかと思います、以下記事では「インデックス投資におすすめの証券会社5選」「金持ちになりたい人へのオススメ書籍5選」を紹介していますので確認してみてください。